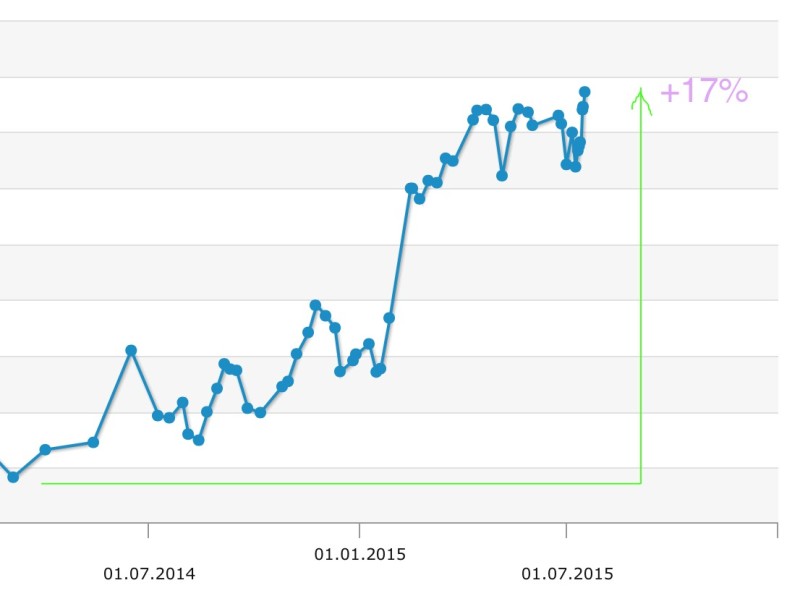

Jawoll! 17% ist mein Wertpapier-Portfolio in den letzten 12 Monaten gewachsen. Ich war des Investierens nach der Finanzkrise etwas überdrüssig und hatte das links liegen gelassen. Vor einem Jahr habe ich dann etwas optimiert und sehe jetzt die Früchte.

Die jüngsten Optimierungen habe ich vorgenommen um etwas auszumisten und mir ein paar Titel zu ins Portfolio zu mischen, die Wachstumspotential haben. Hier ist was ich habe und warum:

- PICTET WATER Fonds (LU0104884860) – investieren in Firmen, die sauberes Wasser zum Ziel haben +16,01%

- BGF New Energy Fonds (LU0104884860) – investieren in Firmen die alternative Energie zum Ziel haben +29,38%

- Schroder ISF Global Demographic Opportunities Fonds (LU0557291076) – profitiert von “positiven wirtschaftlichen Auswirkungen demografischer Trends der globalen Wirtschaft” – und daher MINUS 0,47% 😉

- APPLE INC. (US0378331005) – da braucht man nichts dazu sagen, die ermöglichen mir seit 7 Jahren meine Selbständigkeit – +137,05%

- TESLA MOTORS INC. (US88160R1014) – ich hätte auch gerne mal eine Tesla Elektroauto – +34,28%

- BUWOG AG (AT00BUWOG001) habe ich als Abspaltung von Immofinanz bekommen, seither +41,96 %

Schlecht gelaufen sind ERSTE BANK (AT0000652011), IMMOFINANZ (AT0000809058) und RAIFFEISEN INT’L (AT0000606306). Die Prozentangaben habe ich von der Banken-Webseite angeschrieben, die sind gesamtes Wachstum seit Kauf.

Schlussfolgerung

Vor dem Hintergrund der jüngsten Krisen habe ich mir da ein paar Gedanken gemacht, was für Wertpapiere sich gelohnt haben und welche eher nicht.

- am besten kauft man Anteile an Firmen, deren Produkte man cool findet. Weil man ist selten der einzige.

- idealerweise schaut man sich die Chart-Technik an und erwischt solche Aktien, wenn sie verhältnismäßig günstig sind, bzw. Atempause machen

- Wenn man Fonds kaufen muss, weil die Bank das so will oder man sich nicht mit Einzel-Aktien beschäftigen will – dann kauft man am besten etwas, das die Welt verbessern will (Wasser, Clean Energy, etc.)

- Immobilien sind nicht mehr das, was sie einmal waren. Immobilien-Aktien oder -Fonds sind nur gut, wenn sie wirklich Premium sind, siehe BUWOG (super) versus IMMOFINANZ (schaas)

Banken-Aktien hatte ich für krisensicher gehalten, aber das hat sich als Trugschluss herausgestellt. Finanzkrise, Ost-Europa-Probleme, Fremdwährungskredite und jetzt Griechenland … genug gesagt.

Etwas amüsiert hat mich auch der Sachverhalt, dass es offenbar doch keine so “positiven demographischen Trends” gab, von der Schroder zu profitieren vorgehabt hatte. Es gibt einfach zu viele Probleme auf der Welt. Gleiches gilt für den immer noch eher angeschlagene Immofinanz AG, die seit der Krise zwar schon etwas erholt hat, aber leider nicht so richtig wieder anspringen will.

Ich würde sagen, dass meine Strategie halbwegs erfolgreich war. 17% sind weit mehr als die sonst üblichen Rendite-Erwartungen von 6-8%. Zusammengefasst: man soll nicht gierig sein und sich in Firmen einkaufen, an die man nicht glaubt. Wenn man auf sein Gefühl hört – und nicht auf externe “Berater” – dann liegt man meist eh gold-richtig.